作为银行的信贷管理部门,如何根据中小企业贷款的特点,深入分析和研究对中小企业的信贷监督,采取贴近业务实际、具有可操作性的管理措施,进一步强化对中小企业的信贷管理工作,意义重大。 近年来,工商银行 (601398 股吧,行情,资讯,

作为银行的信贷管理部门,如何根据中小企业贷款的特点,深入分析和研究对中小企业的信贷监督,采取贴近业务实际、具有可操作性的管理措施,进一步强化对中小企业的信贷管理工作,意义重大。

近年来,工商银行 (601398 股吧,行情,资讯,主力买卖)对中小企业融资给予了很大的支持,中小企业的户数和贷款余额在逐年增加。为适应新形势发展,工商银行今年将加快推进信贷业务转型和结构调整,改变过去的“贷大、贷长、贷集中”的格局,按照“宽选、严审、实管”的基本原则,逐步形成大中小客户协调发展的可持续信贷发展格局。

中小企业贷款现状不容乐观

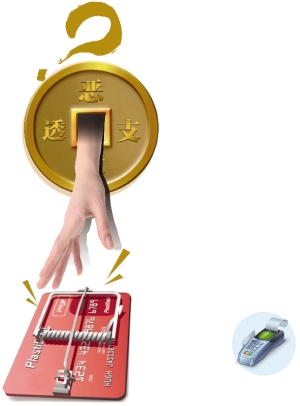

中小企业一般处于创业期和成长期,不同程度地存在以下问题。一是公司治理结构不完善,不少企业缺乏具有现代经营理念的管理者。二是资本实力不足,规模小、资产少、缺乏足够的抵押品。三是财务制度不尽规范,大部分仍处于记账阶段,有些企业财务报表不真实, “多本账”现象比较普遍。四是信用基础不牢固,部分企业信用观念淡薄,众多管理部门、机构之间的信用信息缺乏联动和共享,对中小企业的信用及财务状况难以评估。五是社会对中小企业服务、支持体系尚不健全。六是银行信贷要控制信息不对称带来的逆向选择(即银行对企业的了解远远小于企业自身,当企业想要获得银行贷款的时候就会提供有利于贷款的资料,并有意地回避不利的信息)和道德风险付出的成本。

银行为中小企业提供贷款业务的主要方式是与专业担保公司合作,在合作过程中风险隐患也同时滋生。一是担保行业潜规则对商业银行形成较大风险,即在担保贷款业务办理过程中,担保公司存入银行的每笔担保基金都必须由贷款客户来出或者出一部分,这种现象虚增了担保公司的担保能力,增加了贷款企业的资金压力。二是高额的担保费用无形中加重了中小企业的融资成本,同时也提高了银行贷款的风险。三是合作过程中银行缺乏对担保公司有效的贷后管理。

信贷人员经验不足。长期以来,工行的贷款主要面向大中型企业,而与之相比,中小企业的融资需求频率高、时间短、金额小,缺乏较强的流动性管理能力和较高的操作水平,加之信息不能得到充分的沟通,对中小企业的经营状况和融资需求不太了解,较难适应中小企业贷款的特点,进而可能导致银行中小企业贷款风险重生。

监督方式防骗必读生意骗场亲历故事维权律师专家提醒诚信红榜失信黑榜工商公告税务公告法院公告官渡法院公告

个人信用企业信用政府信用网站信用理论研究政策研究技术研究市场研究信用评级国际评级机构资信调查财产保全担保商帐催收征信授信信用管理培训

华北地区山东山西内蒙古河北天津北京华东地区江苏浙江安徽上海华南地区广西海南福建广东华中地区江西湖南河南湖北东北地区吉林黑龙江辽宁西北地区青海宁夏甘肃新疆陕西西南地区西藏贵州云南四川重庆