互联网金融刚刚找到了“家长”——并入银监会普惠金融工作部进行监管,国内一家老牌的评级机构大公国际就给了其“一记闷棍”,让昨日成为了P2P行业的“黑色星期三”。 大公国际资信评估有限公司旗下大公信用 ...

互联网金融刚刚找到了“家长”——并入银监会普惠金融工作部进行监管,国内一家老牌的评级机构大公国际就给了其“一记闷棍”,让昨日成为了P2P行业的“黑色星期三”。

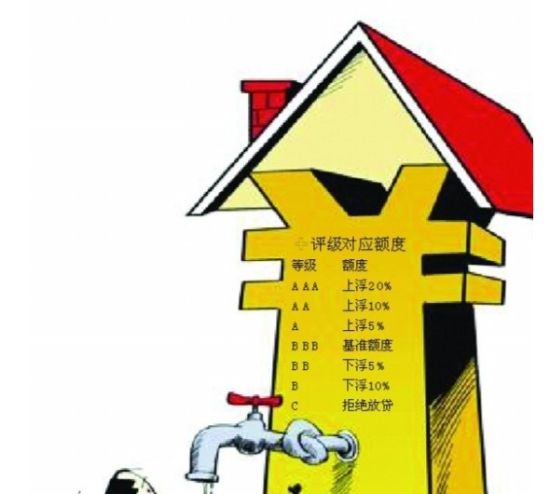

大公国际资信评估有限公司旗下大公信用数据有限公司(以下简称“大公”)昨日在北京召开发布会,公布266个互联网金融网贷平台黑名单和676个预警名单。这是针对我国互联网金融信用风险的首份黑名单及预警名单,而一直被网贷行业奉为既有背景又有规模的“老大”陆金所同样未能幸免,令一直以来以公信力示人的评级机构遭到了整个网贷行业的声讨。大公的评级标准为何?这份评级报告是否公正?国内的评级市场是否成熟?

陆金所上黑名单

北京商报记者了解到,早在前日晚间部分上了黑名单的平台就已经接到了“消息”,但还是没能躲过“一劫”。第二天大公的发布会也自然而然地吸引了众多媒体以及P2P公司人士的关注。

在大公公布的网贷平台预警名单中,广东占133家、上海57家、北京47家。其中,上海名单尤为引人瞩目,因其第一个罗列的平台就是有银行系、上市公司双重背景的老平台陆金所。对此,大公相关负责人在回应关于为何陆金所会上榜时仅表示,“大不代表好,大不代表安全”,却没有任何的数据支撑公布。而陆金所则对此表示不予置评。

大公认为,被列入预警名单的平台和债项均不同程度存在以下问题:信息披露不真实、不全面,债务偿还能力存在比较严重问题,经营管理存在重大风险严重影响存续能力,偿债能力或信用风险水平严重恶化可能发生短期债务违约或引发重大流动性风险,存在虚假担保等严重欺诈行为,发生其他重大信用风险事件等。

名单发布后,市场的声讨声更加激烈。随后,北京市网贷行业协会和广东互联网金融协会先后发声。北京市网贷行业协会刚刚发表声明称,调研发现,出于合规性考虑,大部分网贷平台仅公布借款人的部分重要信息,外部机构如需评价债务人的偿债能力,需要在获得债务人授权的前提下补充其他信息。大公主要依据平台的信息披露度和披露规范度进行相关评价,进而设定网贷平台黑名单和预警名单,其可行性和准确性值得商榷。黑名单或预警名单具有负向激励作用,易于成为套利工具,尤其是在监管措施尚未出台的情况下,负面评价缺乏第三方监督与监管,客观性、公正性难以保证,或对合规、合法经营的平台造成严重伤害。广东互联网金融协会也发出了类似的表态。业内人士无奈道,大公应该也没想到,事情最后竟然成了一场“闹剧”。

评级标准为何

那么到底大公的评判标准是什么?大公昨日同时公布了其黑名单和预警名单的评判标准,如预警名单的标准包括在工商注册、组织架构、经营管理、财务风险等方面信息披露不真实、不全面、不及时、不规范的;经营性收入、投资性收入、资产变现及外部支持等现金流无法从总量、期限、结构等方面对既有债务与或有债务进行匹配覆盖,导致偿还能力存在比较严重问题的;经营管理、风控体系不健全、运营模式存在资金池、自融自担、参与经营等重大或有风险,并对平台或债项的存续能力有较大影响的。

但对于不少平台希望其用具体的数据来说话,而不是自己设定的评判标准来确定的质疑,大公目前还未有回应。

一位不愿透露姓名的业内人士直言,网贷行业确实是缺乏评级标准和监管标准,同时这一行业在过去一段时间风险事件频发,但没有监管标准,一个评级机构的评判是否有公信力值得怀疑。

据悉,大公国际1994年经中国人民银行和国家经济贸易委员会批准成立。而大公是大公国际的子公司,主要从事以信用数据产品为主要内容的服务。

也有市场人士猜测,其中有监管层的意图也说不定。但是,对于为何会引发轩然大波,一位评级行业分析师直言,可能还是因为评级行业没有统一的法律法规约束,这一市场一直处于比较混沌的状态,所以国内评级机构的可信度较低、公信力较差。国内评级机构已经诞生了20多年,但是由于监管法律的真空,没有统一的规范来整合国内信用评级市场,令这一市场在夹缝中求生存。

监督方式防骗必读生意骗场亲历故事维权律师专家提醒诚信红榜失信黑榜工商公告税务公告法院公告官渡法院公告

个人信用企业信用政府信用网站信用理论研究政策研究技术研究市场研究信用评级国际评级机构资信调查财产保全担保商帐催收征信授信信用管理培训

华北地区山东山西内蒙古河北天津北京华东地区江苏浙江安徽上海华南地区广西海南福建广东华中地区江西湖南河南湖北东北地区吉林黑龙江辽宁西北地区青海宁夏甘肃新疆陕西西南地区西藏贵州云南四川重庆