10月11日消息,据《福布斯》杂志网站报道,近日分拆成了美国各公司实现股东价值和提高业务效率的热门手段,但评级机构标准普尔(Standard Poor’s)表示,分拆会降低母公司的信用评级。 近日很多美国大公司 ...

10月11日消息,据《福布斯》杂志网站报道,近日分拆成了美国各公司实现股东价值和提高业务效率的热门手段,但评级机构标准普尔(Standard & Poor’s)表示,分拆会降低母公司的信用评级。

近日很多美国大公司都表示要分拆或剥离业务,目的是为股东创造价值,其中就包括eBay、惠普、ADP、赛门铁克、CBS和黑石等等。很多投资者甚至推测,即便是微软也有可能为了股东价值分拆自己。

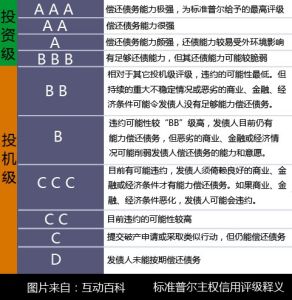

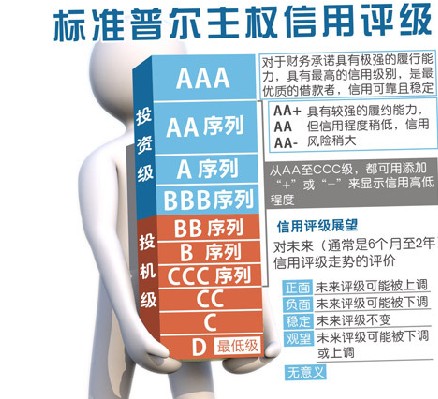

就像eBay打算剥离PayPal业务,公司分拆受益最大的是卡尔伊坎(Carl Icahn)这样的激进股东。他们尽可能买下各公司的股票,然后鼓动它们分拆公司,分拆成功后再计算他们赚到了多少钱。每家公司的分拆情况不同,对于股东和债权人来说,受到的影响也不一样,因此投资者在权衡分拆利弊上必须做好功课。标准普尔最新的一份报告显示,分拆会降低母公司的信用评级。

标准普尔表示,今年迄今为止,美国有57家非金融公司进行了分拆,这个数字高过2013年的44和2012年的33。研究公司Dealogic表示,今年迄今为止,分拆交易的价值已经接近900亿美元。对于很多公司的股东来说,分拆意味着意外之财。但对于投资者和公司的债权人来说,他们应该通盘考虑。

标准普尔信用分析师阿林阿尔丁(Allyn Arden)表示,分拆对于大公司和他们的股东来说很有吸引力,本质上就是通过股票红利和公开股票购买,免税将子公司的股票销售或分发给股东。但是分拆通常让债权人或公司债券持有者的利益受损,因为分拆损害了母公司的业务,或是降低了母公司的现金流,却没有相应的缩减债务。因此分拆会导致母公司的信用恶化或是评级降低。

自从2013年8月1日开始,对于那些开始分拆交易的公司,其中三分之一的评级被标准普尔调低,或者置于负面影响的信用名单中。与之相比,对于已经完成分拆交易的母公司,只有16%被标准普尔提高评级,或将展望修正为正面,或者评级被置于正面影响的名单中。

标准普尔表示,对于那些已经实施分拆的公司,它们的长期信用评级也将恶化。自2013年8月之后,有40%相关公司的评级被下调。报告中称,公司分拆主要集中在媒体、油气、消防日产品、医保和科技等少数几个行业。自2005年以来这些行业的分拆占到总数的60%以上。

其中在科技行业中,2014年影响较大的分拆包括eBay剥离PayPal以及惠普分拆成两家公司。标准普尔称,他们将eBay的评级置于负面观察清单,因为PayPal的发展速度快过eBay的网上市场业务。剥离PayPal降低了eBay的业务多元化程度。同样的,分拆也降低了惠普的业务多元化程度,因此它的评级也被置于负面观察清单中。

但在报告的最后,标准普尔认为,美国各行业会继续利用低利率和强壮的资本市场,将资产分拆成新公司。尽管分拆可以改善工作效率,并改变公司长期萧条的局面,但可能导致更多的负面评级行为,因为这些交易削弱了公司业务和多元化能力。

监督方式防骗必读生意骗场亲历故事维权律师专家提醒诚信红榜失信黑榜工商公告税务公告法院公告官渡法院公告

个人信用企业信用政府信用网站信用理论研究政策研究技术研究市场研究信用评级国际评级机构资信调查财产保全担保商帐催收征信授信信用管理培训

华北地区山东山西内蒙古河北天津北京华东地区江苏浙江安徽上海华南地区广西海南福建广东华中地区江西湖南河南湖北东北地区吉林黑龙江辽宁西北地区青海宁夏甘肃新疆陕西西南地区西藏贵州云南四川重庆