信用债周报:震荡提供配置良机

来源:国泰君安证券

2011-08-25 10:27:48

一级市场:中票、企业债、公司债、可转债发行全面展开。 时隔5周,企业债发行重启,上周发行3只产业债和1只城投债,共38亿元。城投债发行破冰,发行利率明显上升,鉴于获取贷款难度加大,以及贷款加权利率已达7.29%,8%的发债成本并不很高,

一级市场:中票、企业债、公司债、可转债发行全面展开。

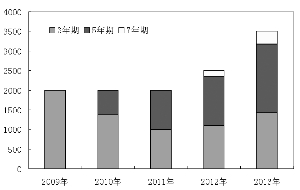

时隔5周,企业债发行重启,上周发行3只产业债和1只城投债,共38亿元。城投债发行破冰,发行利率明显上升,鉴于获取贷款难度加大,以及贷款加权利率已达7.29%,8%的发债成本并不很高,城投平台发债的意愿仍然较强,因而未来的供给主要取决于市场需求。公司债和中票发行规模都明显回升,从中票注册额度,公司债发行预案,以及融资成本比较优势看,未来中票和公司债的供给压力仍未解除。

通胀回落,资金宽松,短融收益率存在进一步下降空间,虽然供给明显增加,但到期规模较大,净供给并不大,而且短融利差处于历史最高水平,预计未来将进一步收窄。

对于中票市场,悲观看,信用利差下行动力不足,一是企业盈利能力下降,信用基本面并不支撑利差收窄;二是供给压力偏大,而需求显不足,体现在紧缩政策和资本金缺口抑制了银行对信用债需求,次级债挤占保险对信用债的需求。但乐观地看,中票信用利差已处于历史高位,债市回暖,需求将逐渐好转,利差同样缺乏上行空间,特别是中高等级品种。

因此中票信用利差将继续窄幅震荡,未来几周持有中票至少可获取稳定的票息收入,资本利得取决于基准利率的变动。

交易所信用债策略上,我们的观点变化不大,仍然关注一级市场公司债的投资机会,重点推荐资质较好的上交所公司债,比如上周发行的11大秦01。二级市场中,我们推荐中高等级分离债,对基金而言,分离债流动性好、票息低的优势非常明显,而且市场企稳后,转债基金对分离债的需求将陆续释放。

城投债方面,存在配置需求的资金可逢低买入,择券标准是经济发达或有明显资源优势的地区,资质较好的城投债。在全国财政收入大幅增加和政府负债总额相对可控背景下,不必过于担心城投债的偿还风险,而且政府解决平台债务的思路越来越清晰。当然,财政偏弱和信用文化缺失的地区的城投债,我们仍然建议回避。

中国信用财富网转发分享目的是弘扬正能量

关于版权:若文章或图片涉及版权问题,敬请源作者或者版权人联系我们(电话:400-688-2626 史律师)我们将及时删除处理并请权利人谅解!

相关推荐

中国青年网

2016-08-03 09:46:00

国际金融报

2013-08-20 23:51:27