城投债对信用市场的冲击似乎正给有准备的机构酝酿着一次良机。记者近日获悉,社保基金正在紧锣密鼓地从18家管理人中为80亿元信用债组合遴选8位管理人,并提出“封闭5年累积30%收益率”的目标。 快报记者 涂艳

城投债对信用市场的冲击似乎正给有准备的机构酝酿着一次良机。记者近日获悉,社保基金正在紧锣密鼓地从18家管理人中为80亿元信用债组合遴选8位管理人,并提出“封闭5年累积30%收益率”的目标。

快报记者 涂艳 综合报道

据消息人士透露,此次信用债组合被分为8个,每个组合的规模10亿元,总计80亿元。同时,这8个组合将封闭5年运作,“委托人的目标收益率是5年下来至少累积30%。”本周二是此次信用债组合管理人招标的材料申报截止日,目前参加竞标的十余家公司已经完成了基础材料申报。而在去年12月底,社保的境内管理人已经增至18家,其中除两家券商之外其余均为基金公司。

然而,社保基金为何此时选择设立一笔80亿元的纯信用产品组合?业内人士分析,近期信用市场甚至整个债券市场受城投债信用危机冲击而被打入低谷,价格低点为机构布局错杀品种提供了竞价空间,同时新发信用债的高票息也为到期收益增加了绝对吸引力。

公司债指数在7月5日创下129.51点的新高后连跌20个交易日,近两日才出现部分止跌迹象。而不争的事实是,包括短融券、公司债、企业债和中票在内的信用债市场交易惨淡,市场的口味从前期的“高收益”转向“高评级”。虽然市场对目前是否是信用债抄底时机仍有很大分歧,但“跌出来”的机会存在。

一位基金公司信用分析师表示,近期新发的几乎所有信用债票息都非常高,公司债平均达到6.2%(3-5年期),短融券平均为6.5%,几乎达到历史次高区间。“和信用完全不透明的城投债相比,公司债的风险比较好定价,一部分违约风险非常低的公司新发债票息很高,非常有吸引力。”除了市场机会外,信用债年内的加速扩容也成为社保基金选择加仓信用产品组合的重要动力之一。基于信用债良好的流动性和潜在的高收益,机构乐于投资其中。 德圣基金研究中心首席分析师江赛春指出,“信用债市场的基本面短期内并未发生大的变化,长期信用风险相对可控,情绪因素宣泄之后,投资机会已经开始显现,特别是封闭式债基在经历了短期较深跌幅之后,其短期介入机会也值得关注。”

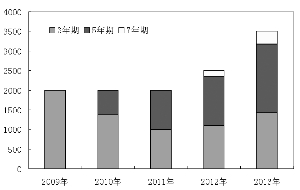

江赛春进一步指出,作为近年来国内基金市场的一大创新,封闭债基业绩优势明显,净值波动远小于二级市场价格。目前国内成立在2010年6月30日之前,即运作基本满一年的基金产品主要有富国天丰、银华信用和招商信用等。以上三只基金成立迄今均取得了正收益。其中,富国天丰超额收益巨大,成立以来累计收益约30%,显著超越债基16.3%的平均水平。

天相投顾分析,封闭运作使基金能够避免申购、赎回给总份额造成波动的干扰,易于组合投资策略的执行和久期管理,也便于进行杠杆化投资。随着国内货币紧缩政策的持续加码,市场利率中枢上行明显,各类券种收益率正处于历史较高水平,天相投顾认为,目前是逢低布局债券的良好时机。海富通稳进增利分级债基基金经理张丽洁指出,由于债券投资周期比股票较长,波动度也没有股票大,封闭期对于债券基金来说不需要考虑基金的申购和赎回,所以从概率上讲,封闭基金应该说总体来看要比开放式基金能够得到一个更好的,或者更稳定的投资回报。

机构观点

三季度债市

有望由熊转牛

招商基金近日发布报告认为,鉴于利率产品收益率顶部已现,转债市场供求两旺格局有望长期存在,债市目前应是一个阶段性底部。

对于下半年债市,招商基金固定收益部总监、招商安达拟任基金经理张国强表示相对乐观,他认为虽然流动性极度紧张和城投债风险也使得近期债券市场风声鹤唳,似乎市场短期内难以走出低迷状态。但是,从硬币的另一面看,目前利率产品的绝对收益率正处于高位,政策性金融债经充分调整后价值已高于国债;信用产品方面,虽然地方融资平台负面消息不断,城投债严重承压,但与供给放量相伴的是买方市场即将到来,有利于资产配置;转债产品方面,大盘转债持续发行,将为市场提供大量廉价筹码。总体而言,债市目前应是一个阶段性底部,预计三季度债市有望逐渐由熊转牛。

监督方式防骗必读生意骗场亲历故事维权律师专家提醒诚信红榜失信黑榜工商公告税务公告法院公告官渡法院公告

个人信用企业信用政府信用网站信用理论研究政策研究技术研究市场研究信用评级国际评级机构资信调查财产保全担保商帐催收征信授信信用管理培训

华北地区山东山西内蒙古河北天津北京华东地区江苏浙江安徽上海华南地区广西海南福建广东华中地区江西湖南河南湖北东北地区吉林黑龙江辽宁西北地区青海宁夏甘肃新疆陕西西南地区西藏贵州云南四川重庆