针对部分媒体报道“银监会发放信贷衍生品法规草案”,银监会有关负责人26日回应,为进一步规范管理银行业金融机构信用衍生品交易业务,有效防控风险,银监会近日起草了《关于加强银行业金融机构信用衍生产品交易业务风险管理的

针对部分媒体报道“银监会发放信贷衍生品法规草案”,银监会有关负责人26日回应,为进一步规范管理银行业金融机构信用衍生品交易业务,有效防控风险,银监会近日起草了《关于加强银行业金融机构信用衍生产品交易业务风险管理的初步方案》,向部分银行业金融机构、市场自律组织和中介机构征求意见。

银监会称,目前,《方案》仍处于研究论证阶段,并非正式法规;有关报道中“用于对冲风险的每种新产品须获得银监会批准”的说法不属实。

此前外媒报道,银监会已向金融机构发布了法规草案,就成立仅半年的信用衍生品市场向金融机构征求意见。银监会将允许银行将所持信用衍生品与相关资产进行抵消,从而降低总体账面风险,此举被认为将会推动中国的信用违约掉期(CDS)的交易活跃度。

自去年10月末中国版CDS——信用风险缓释工具(CRM)推出以来,CRM产品的创设和交易并不活跃,市场基础薄弱,交投清淡。

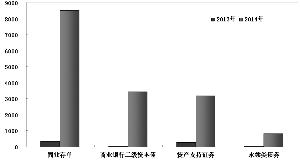

据银行间市场交易商协会秘书长时文朝介绍,从去年11月5日信用风险缓释合约(CRMA)上线以来,直至今年5月12日,其共成交23笔,名义本金不到20亿元。信用风险缓释凭证(CRMW)的情况更为惨淡,从去年11月11日上线到今年5月12日,其共发行9只,名义本金7.4亿元。

从央行和银行间市场交易商协会历来的表态来看,都一直在积极推进CRM,而银监会则一直对CRM的风险持谨慎态度。

但CRM进展缓慢的原因并不能完全归结于监管部门的谨慎态度,其也受到市场环境、技术条件的制约。时文朝表示,目前CRM投资人队伍结构单一,以商业银行为主,保险公司的参与度为零;市场的外部环境、软硬件制度均不健全;定价基础薄弱;评级和流动性等市场运行机制方面尚存不足。这一系列因素形成了制约CRM进一步发展的瓶颈。

值得注意的是,目前CRM市场的参与主体主要是商业银行,虽然通过CRM使信用风险在银行体系内部进行转移,对降低信用风险在个别银行的过度集中具有意义,但投资者类型的单一化和同质化现象,使信用风险不能在全部市场参与者之间进行优化配置,导致CRM对防范系统性风险、维护宏观经济金融平稳的作用大打折扣。

监督方式防骗必读生意骗场亲历故事维权律师专家提醒诚信红榜失信黑榜工商公告税务公告法院公告官渡法院公告

个人信用企业信用政府信用网站信用理论研究政策研究技术研究市场研究信用评级国际评级机构资信调查财产保全担保商帐催收征信授信信用管理培训

华北地区山东山西内蒙古河北天津北京华东地区江苏浙江安徽上海华南地区广西海南福建广东华中地区江西湖南河南湖北东北地区吉林黑龙江辽宁西北地区青海宁夏甘肃新疆陕西西南地区西藏贵州云南四川重庆