去年10月末,中国版信用违约互换(CDS)——信用风险缓释工具(CRM)推出时备受瞩目和期待。然而记者日前获悉,半年来CRM产品的创设和交易并不活跃,市场基础薄弱,交投清淡,其进一步发展面临瓶颈。 13日由

去年10月末,中国版信用违约互换(CDS)——信用风险缓释工具(CRM)推出时备受瞩目和期待。然而记者日前获悉,半年来CRM产品的创设和交易并不活跃,市场基础薄弱,交投清淡,其进一步发展面临瓶颈。

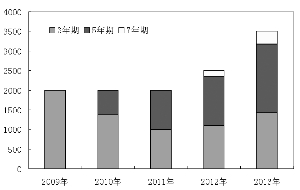

13日由央行、英国驻华使馆主办的中英公司债信用衍生工具研讨会上,中国银行(601988,股吧)间市场交易商协会秘书长时文朝给出了这样一组数据:从去年11月5日信用风险缓释合约(CRMA)上线以来,直至今年5月12日,其共成交23笔,名义本金不到20亿元。信用风险缓释凭证(CRMW)的情况更为惨淡,从去年11月11日上线到今年5月12日,其共发行9只,名义本金7.4亿元。

从这一系列的数据,可以看出过去的半年来“中国版CDS”遭遇的冷境。此前,时文朝曾撰文坦言,CRM的推出仅仅解决了产品的有无问题,产品功能的充分发挥和市场的发展壮大仍有若干问题亟须研究解决。

其实,无论从理论和实践上来说,CRM的推出有利于丰富投资者的信用风险管理工具,完善市场风险分担机制,对转移信用风险、释放机构资本金、促进市场价格发现都有着重要意义。但是为何这样的好东西,市场没有充分利用呢?

时文朝认为,其一是监管者对任何金融衍生产品的创新都要有观察、评估的过程,这样的过程影响了CRM的开展;其二是投资人队伍结构单一,以商业银行为主,券商尤其是保险公司的参与度为零;其三,市场的外部环境,软硬件制度均不健全;其四,定价基础薄弱;其五就是在评级和流动性等市场运行机制方面尚存不足。这一系列因素形成了制约CRM进一步发展的瓶颈。

此前,也有市场交易人士告诉记者,目前CRM市场的参与主体主要是商业银行,虽然通过CRM使信用风险在银行体系内部进行转移,对降低信用风险在个别银行的过度集中具有意义,但投资者类型的单一化和同质化现象,使信用风险不能在全部市场参与者之间进行优化配置,导致CRM对防范系统性风险、维护宏观经济金融平稳的作用大打折扣。

时文朝建议,从长远来看,应积极扩大和培育投资者队伍,不断丰富参与主体类型,鼓励和引导证券公司、保险公司、基金公司和非金融企业等不同类型机构参与CRM市场,在推动市场发展的同时充分发挥市场应有的功能。同时,要发挥CRM核心交易商的市场基础作用,引导其对CRM进行有效的双边报价,通过做市推动CRM市场流动性提高。

监督方式防骗必读生意骗场亲历故事维权律师专家提醒诚信红榜失信黑榜工商公告税务公告法院公告官渡法院公告

个人信用企业信用政府信用网站信用理论研究政策研究技术研究市场研究信用评级国际评级机构资信调查财产保全担保商帐催收征信授信信用管理培训

华北地区山东山西内蒙古河北天津北京华东地区江苏浙江安徽上海华南地区广西海南福建广东华中地区江西湖南河南湖北东北地区吉林黑龙江辽宁西北地区青海宁夏甘肃新疆陕西西南地区西藏贵州云南四川重庆