后金融危机时期如何看待债券市场信用风险管理?债券市场的信用风险到底有多大?中国信用债券市场信用风险管理存在哪些问题?债券市场发展的同时如何加强投资者保护机制建设?我国债券市场投资者结构优化有哪些现实的问题? 在4月28日中国银行间市

后金融危机时期如何看待债券市场信用风险管理?债券市场的信用风险到底有多大?中国信用债券市场信用风险管理存在哪些问题?债券市场发展的同时如何加强投资者保护机制建设?我国债券市场投资者结构优化有哪些现实的问题?

在4月28日中国银行间市场交易商协会在京举办的“银行间债券市场非金融企业债务融资工具风险管理高峰论坛”上,来自政界、学界、业界的与会专家就上述问题进行了广泛研讨。他们表示,在我国债券市场向纵深发展之际,举办以债券市场风险管理为核心的讨论具有十分特殊的意义,为相关主管部门、专家学者和广大市场成员搭建了探讨中国银行(601988)间市场风险管理的高层次互动交流平台。

随着我国债券市场的快速发展,尤其是2007年以来,在央行等主管部门的推动下,国内债券市场,特别是信用产品市场快速扩容。截至2011年2月末,在中央结算公司托管的短期融资券、中期票据、集合票据和公司债等信用产品总额达3.55万亿元,是2006年末的6.46倍,占债券总托管量的比例也由2006年末的5.95%大幅提高至17.85%,我国已成为亚洲最大的信用债券市场之一。

随着市场规模的快速增长,我国债券市场在产品和制度创新、基础设施、市场化约束机制等方面取得了长足的进步。但投资者对债券市场信用风险的认识存在偏颇,缺乏有效应对信用风险的技术和手段,风险管理水平整体较低,一定程度上影响了债券市场引导资本合理配置、调控货币供给功能的发挥。在后金融危机时期国内外形势多变复杂的情形下,加强投资者教育、培育投资者风险意识、促进投资者债券信用风险管理水平的提高、强化对债券市场风险的有效控制尤为必要。

国家开发银行副行长高坚在演讲中指出,我国信用债券市场近年来的成绩有目共睹,随之而来的是,信用风险管理面临严峻挑战。一是利率市场化向纵深发展,对信用风险管理能力提出了更高要求;二是发债主体信用等级快速下移,个体违约风险急剧上升。

他表示,目前我国信用风险高度集中于银行体系。统计显示,2010年,银行间市场信用债券发行量达1.54万亿元,信用债券托管量接近3.5万亿元,其中商业银行持有的信用债券托管量超过1.74万亿元,占比达50%,如果将信用社包括在内,合计托管量则超过1.9万亿元,占比接近55%。“如果考虑到中国金融体系属于典型的银行主导型,信用类债券投资主体主要集中在银行类金融机构,具有一定的必然性,然而过高的集中度导致宏观经济风险在银行体系高度聚集,债券市场缺乏足够的弹性,容易受到外部因素的强烈影响,而且信用风险无法转移出银行体系。”高坚表示,债券信用风险本身并不足畏,只要风险收益匹配;可怕的是投资者不知道风险有多大、市场不能对风险精确定价、风险转移渠道阻塞以及监管机构无法对风险实施有效监管。因此要完善持续信息披露制度,强化投资者风险识别和度量;加快市场基准利率建设,提升投资者风险定价能力;完善信用风险市场化的分散和缓释机制,积极发展新的信用风险管理工具;完善债券市场监管体系,实现信用风险充分、高效监管。

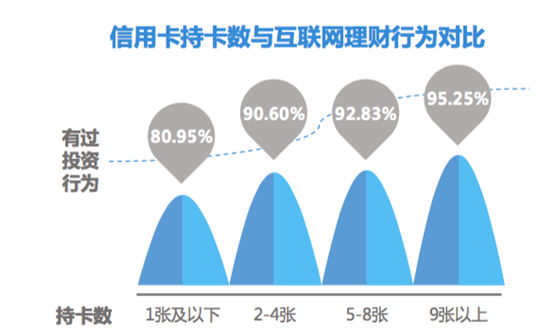

中国社科院金融研究所副所长殷剑锋在发言中表示,我国债券市场落后的主要原因是投资者机构单一,由此导致非金融企业缺乏多样化的融资渠道,市场交易不活跃,风险集中在银行部门等。他认为,导致我国债券市场投资者结构单一的原因主要是,国内机构投资者的投资范围受到不合理的限制以及产品结构缺陷和空缺,信用类产品层级单一依然存在发行限制,衍生品严重匮乏等,还包括以投资者服务为基本导向的中介服务体系不健全,如服务于投资者的信用评级体系、适应多类型投资者的交易机制以及投资者保护机制等。清华大学宋逢明教授在演讲中表示,目前我国债券市场产品的品种还不够丰富,产品的同质性和机构投资者类型相对单一等问题也客观存在,尤其是如何满足个人投资者的投资需求,因此,应考虑通过机构投资者给个人投资者提供更多的产品。他同时强调,希望市场能够关注那些新推出的交易量比较小、结构相对复杂的产品的流动性。

与会专家表示,经过近几年的探索与实践,我国债券市场已建立了相对齐全的投资者保护机制,配套制度和体系不断完善。随着我国银行间债券市场的快速发展,企业合并、分立、兼并重组、改制上市等可能导致偿付风险的情形逐渐增加,也对完善我国债券市场投资者保护机制提出了更高要求。因此,当务之急是按照“从简到繁、由易到难”的思路推动投资者保护机制建设。首先,推动《担保法》、《公司法》、《合同法》、《破产法》等相关法律法规的修订与完善,清除影响投资者保护的法律障碍。其次,完善信息披露制度,建立层次清晰、易于操作的信息披露制度体系,强化披露主体的责任意识。最后,优化市场化约束机制,加强对一二级市场的有效管理与风险监测,完善违约救济制度,建立健全风险转移和对冲机制,推出更加多元的市场风险对冲工具,促进信用风险合理配置,保护投资者权益,维护金融稳定与安全。

论坛上,专家学者们还认为,科学合理的投资者结构是分散信用风险、促进债券市场健康发展的重要前提。近年来,我国银行间债券市场的投资者结构逐渐完善,参与类型不断丰富,参与范围日益广泛。但是,当前债券市场仍然存在投资者结构失衡的问题,投资者类型相对单一,风险偏好趋同,不利于风险的分散和债券市场流动性的提高。因此,有必要破除对投资者参与市场的不合理的制度性障碍,扩大投资者在债券市场的投资范围和自由度,增加投资者类型,提高不同类型投资者的投资意愿,进一步优化投资者结构。

工商银行(601398,股吧)行长杨凯生在闭幕词中指出,本届论坛的结束,意味着我国银行间债券市场发展的新开端。论坛所取得的丰硕成果必将有助于推动我国债券市场健康发展,必将为我国债券市场建立正确的风险理念、提高风险管理水平提供有益帮助。

监督方式防骗必读生意骗场亲历故事维权律师专家提醒诚信红榜失信黑榜工商公告税务公告法院公告官渡法院公告

个人信用企业信用政府信用网站信用理论研究政策研究技术研究市场研究信用评级国际评级机构资信调查财产保全担保商帐催收征信授信信用管理培训

华北地区山东山西内蒙古河北天津北京华东地区江苏浙江安徽上海华南地区广西海南福建广东华中地区江西湖南河南湖北东北地区吉林黑龙江辽宁西北地区青海宁夏甘肃新疆陕西西南地区西藏贵州云南四川重庆