“通过1+1这种灵活配置策略,在二者之间进行灵活配置,可兼顾信用债的稳定性和可转债的高收益特点,就能比较好地把握可转债和信用债的相对价值,进而获取到一个比较好的收益。” 债券投资新模式 —

“通过1+1这种灵活配置策略,在二者之间进行灵活配置,可兼顾信用债的稳定性和可转债的高收益特点,就能比较好地把握可转债和信用债的相对价值,进而获取到一个比较好的收益。”

债券投资新模式

——访国投瑞银固定收益副总监韩海平

文/本刊记者 一禾

银河证券研究中心数据显示,截至今年2月11日,过去3年间所有基金净值增长率排名前10位中,债券型基金就有7只,拥有“低风险、稳定收益”双重优势的债券基金长期跑赢其它大类基金产品。随着债券基金的扩容,新发债券基金也不断寻求创新。

记者近日了解,市场上出现了首只以可转债和信用债作为强制投资对象的债券型基金——国投瑞银双债增利封闭式债券基金。值得注意的是,该基金将由晨星三年期普通债券基金冠军基金经理韩海平掌舵。据介绍,国投瑞银双债增利债券基金最大的特点是通过1+1的新模式,利用可转债增强收益,利用信用债降低波动及流动性风险。此外,在基金合同生效之日起三年内采取封闭式运作,同时在深交所上市交易。就此,记者对拟任基金经理韩海平进行了采访。

加息中后期是配债良机

韩海平表示,债券投资需要把眼光放长一点,投资不是为了赚一次钱,而是为了长期赚钱。虽然近期债券市场表现不尽如人意,但是随着加息通道开启之后,以及通胀率的上升,其实债券的收益率在往上走,对未来获取一个比较好的收益,也提供了必要条件和从容的投资契机。

韩海平认为,对债券投资来讲,在通胀率攀顶时,尤其是在加息的中后期,是投资债券的一个比较好的时期。因为只有通胀率非常高的时候,债券的收益率也比较高,买到高收益率的债券,然后等通胀下降,债券收益率下去时,就能获取一个比较高的回报。虽然,这或许不利于老债券基金的操作,但是对于新发的债券基金,或者对新进入的投资者来讲,反倒是一个良好的配置时期。

关注信用债和可转债

“从今年债券市场的投资机会来看,不像去年那样鲜明,需要密切跟踪经济和通胀的形势,然后在合适的时机延长整个组合的久期,包括配置适当的债券品种”,韩海平表示。中长期来看,信用债和可转债都具有较好的投资价值。因为信用债,目前来看它的票息比较高,从中长期来看,具备了一定的配置价值。而对于可转债来说,随着转债市场的扩容,解决了以往的流动性难题。另外,随着大规模转债的发行,一定程度上也抑制了转债市场的估值泡沫。其中,包括银行类这些估值比较低的大盘转债、次新转债以及转债一级市场都具有不错的投资机会。

1+1新模式给力

据韩海平介绍,经过国投瑞银基金固定收益团队的研究发现,信用债和可转债表现出一个非常明显的负相关关系,如果转债涨得特别好,当年的信用债往往会不尽如人意,反之,如果信用债涨得好,可转债当年可能就是亏损的。因此,如果单纯地投资可转债或者信用债的话,就要求投资者具备良好的资产配置能力。而当前市场上既有以投资信用债为主的基金,也有以投资可转债为主的基金,唯独缺少以可转债和信用债作为强制投资对象的基金产品,正是看到了这一细分市场,国投瑞银设计出了“双债”增利债券基金。

拥有多年债券投资经验的韩海平表示,“通过1+1这种灵活配置策略,在二者之间进行灵活配置,可兼顾信用债的稳定性和可转债的高收益特点,就能比较好地把握可转债和信用债的相对价值,进而获取到一个比较好的收益。”以国投瑞银双债增利债券基金为例,采取了“可转债+信用债”这种独特的创新方式,其中可转债、信用债合计投资比例不低于整个基金资产的64%。“这样有助于在某一类资产,表现较好的时候,相对多配置一些,而另一类资产表现不好就降低比例。如果基金经理对资产的配置比较得当,中长期来看,就能获取一个相对比较高的收益”,韩海平表示。

不过,他也同时强调,就投资而言,不仅要考虑到收益,更要注重控制风险。投资必然伴随着风险,但只要收益与风险相匹配,就属于值得承担的风险;但是不能为了承担无畏的风险去豪赌。

同时,韩海平还告诉记者,该基金除了满足风险偏好较低,追求稳定收益的普通投资者外,对机构投资者来说也比较适合。该基金3年期的封闭式管理,为机构投资者提供了固定期限资产配置的需求,可以投资一些机构在法律法规内不可投资的品种。

据了解,韩海平在固定收益投资方面具有资深的管理经验,晨星数据显示,截至2月11日,其所管理的国投瑞银稳定增利债券基金过去3年以7.54%的年化收益率在所有普通债券型中排名第一,成立以来连续三年跑赢CPI。在2008年、2009年和2010年的收益率分别达到9.66%、4.12%和9.23%,超过同期CPI的5.9%,-0.7%和3.3%。

图片说明:韩海平 国投瑞银固定收益副总监 双债增利基金拟任基金经理

插排:韩海平表示,债券投资需要把眼光放长一点,投资不是为了赚一次钱,而是为了长期赚钱。

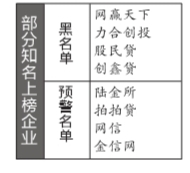

监督方式防骗必读生意骗场亲历故事维权律师专家提醒诚信红榜失信黑榜工商公告税务公告法院公告官渡法院公告

个人信用企业信用政府信用网站信用理论研究政策研究技术研究市场研究信用评级国际评级机构资信调查财产保全担保商帐催收征信授信信用管理培训

华北地区山东山西内蒙古河北天津北京华东地区江苏浙江安徽上海华南地区广西海南福建广东华中地区江西湖南河南湖北东北地区吉林黑龙江辽宁西北地区青海宁夏甘肃新疆陕西西南地区西藏贵州云南四川重庆