信贷收紧影响房企资金链,品牌房企只得另觅融资渠道,专家认为发债或消弱房企信用评级 在信贷逐渐紧缩下,不少房企融资渠道开始“转舵”。据记者了解,近期除了一些中小型房企开始向民间借贷以外,上市品牌房企也开始通过

信贷收紧影响房企资金链,品牌房企只得另觅融资渠道,专家认为发债或消弱房企信用评级

在信贷逐渐紧缩下,不少房企融资渠道开始“转舵”。据记者了解,近期除了一些中小型房企开始向民间借贷以外,上市品牌房企也开始通过发债的方式进行融资。不少业内专家认为,债务发行可能将削弱品牌房企的信用评级。

抓紧!更多上涨还在后面 揭秘手中股票不涨怎么办? 小心上涨途中突然杀跌 机构资金已出动(名单公布) 房企融资渠道转舵

据《21世纪经济报道》,2011年的头两个月内,房企通过境外发行高息债融资总额约200亿元。1月,华南城宣布完成约16.5亿元优先票据发行;中骏置业以美元结算的20亿优先票据发行完毕;瑞安房地产完成发行35亿元美元结算的优先票据;合生创展完成发行约19.8亿元优先票据。

房企急着发债融资,与房企资金链逐渐收紧有关。融发投资咨询公司总经理张英杰表示,银行对中小企业的一年期贷款往往占到总量的90%以上,还款与新贷款的发放之间,只有很短的时间,企业可筹措短期资金“过桥”。“今年情况则不同,一旦旧贷款已还而新贷款不能获得,企业将立即面临巨大的现金流压力,甚至有资金链断裂的风险。”

满堂红研究部高级经理周峰认为,信贷收紧及存款准备金率的上调,首先是影响开发商的开发贷款申请,而一旦开发贷款无法在一个时间段内顺利得到放贷,肯定会导致项目的施工进度放缓。

发债或削弱房企信用评级

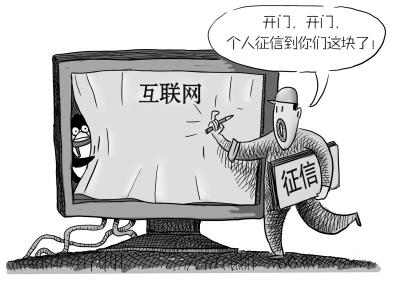

发债将对房企带来哪些影响?标普称,假如房地产销售和利润率的削弱幅度超过预期,则这些发债人的财务状况将面临挑战。据《21世纪经济报道》,2月15日,标普的评级报告用了“激进”二字来形容内地开发商当前发债行为,并表示这将削弱其信用状况。事实上,短短两个多月内,标普已将3家公司的评级展望由稳定调整为负面,理由正是对其通过激进的债务融资支持扩张的模式表示担忧。

资深房地产专家谢逸枫则表示,发债表明在正常的融资渠道被堵塞的情况下,增加房企融资的风险和利息,一旦资金回收或销售成交严重下滑,部分中心房企肯定是扛不住,资金链具有破裂的危机。当然,对于具有高存量现金和稳定的现金流的大房企,根本没什么影响力。

监督方式防骗必读生意骗场亲历故事维权律师专家提醒诚信红榜失信黑榜工商公告税务公告法院公告官渡法院公告

个人信用企业信用政府信用网站信用理论研究政策研究技术研究市场研究信用评级国际评级机构资信调查财产保全担保商帐催收征信授信信用管理培训

华北地区山东山西内蒙古河北天津北京华东地区江苏浙江安徽上海华南地区广西海南福建广东华中地区江西湖南河南湖北东北地区吉林黑龙江辽宁西北地区青海宁夏甘肃新疆陕西西南地区西藏贵州云南四川重庆