倒挂的信用利差期限结构。 从招商和华润债的发行利率以及铁道债的二级市场收益率来看,AAA级信用利差期限结构在7年以上是倒挂的,这主要是中票和企业债的投资者群体分割造成的:中票的投资者以银行为主,而企业债的投资者以保险公司为主。但从

倒挂的信用利差期限结构。

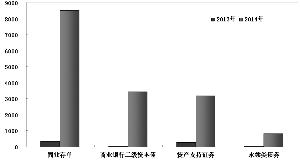

从招商和华润债的发行利率以及铁道债的二级市场收益率来看,AAA级信用利差期限结构在7年以上是倒挂的,这主要是中票和企业债的投资者群体分割造成的:中票的投资者以银行为主,而企业债的投资者以保险公司为主。但从中期趋势来看,信用利差的长端有可能会扩大,一方面保险公司的保费收入增速有放缓的可能,另一方面在保险公司可以投资中票后,企业发行更长期限中票的意愿可能会有所增强。短期来讲,基准利率的下降会给长期企业债带来一定的交易机会,但收益率降幅将低于政策性银行债,华润、招商债的交易价值不如铁道债。AA+级发行人的信用利差期限结构也呈现倒挂的形态,但由于保险公司暂不能投资AA级中票,所以我们认为这种倒挂形态仍将持续。

企业债:推荐保利集团。

本周发行的企业债以非城投高评级企业为主,而且大多为7年以上的长期品种。整体发行利率绝对水平相对较低,高等级的发行利率较过去有所提高,而中等级城投债的发行利率继续小幅下降。在非城投债中,我们认为投资价值最高的是保利集团债,信用趋势向好,而且发行利率明显高于同评级中票,在银行间市场有一定的一二级利差空间,但在交易所利差空间较小;其次是冀能债,7年期品种好于10年期;招商和华润债主要适合保险公司配置,华润略好于招商。两支城投债债项评分分别达到3-和4+,在城投类债券中违约风险相对较低,可以考虑适当配置,但两者的定价都不具有吸引力,申购价值不大,宁交投在交易所上市的一二级利差预计只有20bp。

短融&中票:中石油首发美元中票。

本周短融和中票的发行量都明显下降,短融发行人资质较差,而中票仍集中在AAA品种,发行利率稳中小幅下降。相比于一级市场,短融和中票二级市场收益率下降得更为明显,普遍在5-10bp左右。由于下周中票发行目前公告的仅有一支,在新券供给压力减轻的情况下,我们预计中票收益率还将继续回落,触及我们估计的区间低端(5年期AAA在3.6%)。中石油(12.97,0.00,0.00%)首发美元中票浮息债,信用利差略高于国开行在境内发行的美元债,但当期发行成本略低于人民币中票,而且可能享有汇兑收益。我们认为国内美元债的发行利差与境外美元债的利差有一定的相关性,但目前的绝对水平显著低于境外利差。

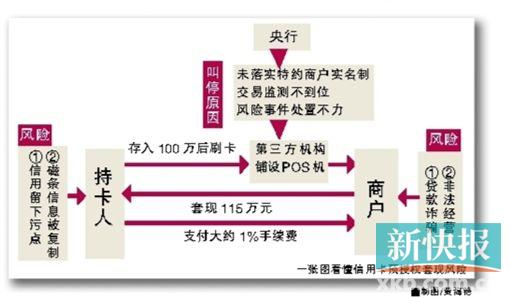

监督方式防骗必读生意骗场亲历故事维权律师专家提醒诚信红榜失信黑榜工商公告税务公告法院公告官渡法院公告

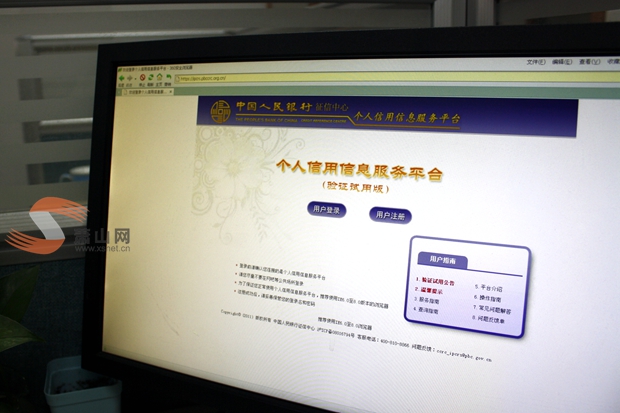

个人信用企业信用政府信用网站信用理论研究政策研究技术研究市场研究信用评级国际评级机构资信调查财产保全担保商帐催收征信授信信用管理培训

华北地区山东山西内蒙古河北天津北京华东地区江苏浙江安徽上海华南地区广西海南福建广东华中地区江西湖南河南湖北东北地区吉林黑龙江辽宁西北地区青海宁夏甘肃新疆陕西西南地区西藏贵州云南四川重庆