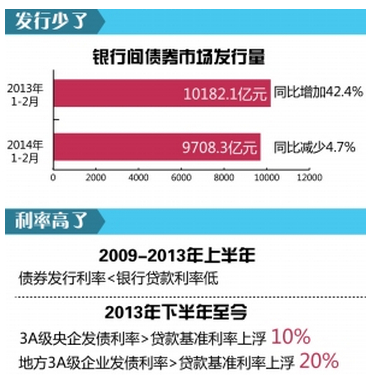

惠誉近日发布报告称,中资银行无法倚仗担保、抵押、或评级公司等第三方机构来防范风险,银行的信用风险敞口被大范围低估了,其资本金的风险暴露程度比公开披露的情况糟糕。 日前,惠誉发布中资银行资产质量年度特别报告称,由于银行贷款分类模型的

惠誉近日发布报告称,中资银行无法倚仗担保、抵押、或评级公司等第三方机构来防范风险,银行的信用风险敞口被大范围低估了,其资本金的风险暴露程度比公开披露的情况糟糕。

日前,惠誉发布中资银行资产质量年度特别报告称,由于银行贷款分类模型的结构性缺陷,以及政府鼓励银行放贷等因素,惠誉不确定银行是否有足够的资本金和准备金冲减贷款损失。

报告称,中资银行管理层经常强调要多放抵押贷款、担保贷款、质押贷款,希望以此来减少银行的损失,但是中资银行遵循的五级贷款分类定义,对抵押、担保类贷款的规定中存在很多灰色地带,给了银行“相当大的回旋余地”。加上近两年来银行长期存款增加,大部分企业贷款为一次性到期偿还本金,违约风险显示滞后,也掩盖了银行面临的信贷风险。

惠誉分析,“中国抵押贷款的评价、估值、监督和扣押体系不够充分和可靠,易受通货膨胀影响,并且常常不能防范抵押物的多种索赔或担保人过度担保,银行的不良贷款回收率也相当低。”

而担保公司自身已经面临较大的信用风险和经营风险,加上监管薄弱,银行更应该注意一些担保贷款违约带来的额外风险,并重点关注担保公司作为第三方的委托贷款。从2008年下半年开始暴发的中科智担保违规挪用资金、造假一事,就是担保公司违规操作的典型案例。

惠誉在报告中表示,中国的银行和中介机构一样,都只经历和积累了过去几年经济周期上行阶段的业务数据,所以他们依赖的模型也“很可能无法在如此困难的经济环境中揭示中国借款人真实的违约概率或违约导致的损失”。所以,惠誉进一步表示,中国银行业到2008年中期的贷款拨备覆盖率为135% ,“可能还远远不能满足困难时期的需求。”

日前,银监会刚刚口头通知国有上市商业银行和股份制上市银行,要将拨备覆盖率提高到130%和150%左右,以更审慎的应对信贷风险。

此外,惠誉认为,中国国情也会导致银行需要承担其出售的一些信贷相关理财产品的风险。受信贷限制所迫,中国不少银行借道信托发放贷款并出售贷款理财产品,银行只承担很少的风险。

但惠誉认为,由于政府不愿意散户投资者承担全部损失,一旦发生未偿信贷相关的理财产品违规损失,银行为了保护自己的名誉,会对投资者进行补偿。惠誉补充称,到目前为止,即使没有法律要求,中资银行仍在所有的情况下全部偿还了投资者。

监督方式防骗必读生意骗场亲历故事维权律师专家提醒诚信红榜失信黑榜工商公告税务公告法院公告官渡法院公告

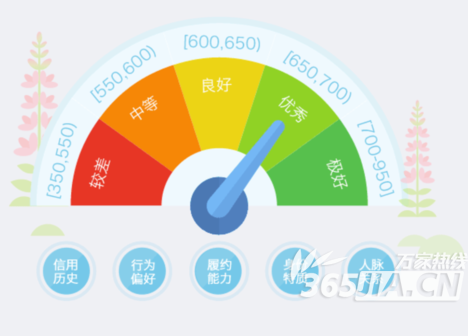

个人信用企业信用政府信用网站信用理论研究政策研究技术研究市场研究信用评级国际评级机构资信调查财产保全担保商帐催收征信授信信用管理培训

华北地区山东山西内蒙古河北天津北京华东地区江苏浙江安徽上海华南地区广西海南福建广东华中地区江西湖南河南湖北东北地区吉林黑龙江辽宁西北地区青海宁夏甘肃新疆陕西西南地区西藏贵州云南四川重庆