自从美国爆发金融危机之后,国内的学术界开始反思美国的金融体制和信用消费模式。一些学者认为,美国寅吃卯粮的信用消费模式,是导致金融危机爆发的主要原因。但是,从美国爆发金融危机的机理来分析,很难得出这样的结论。美国建立了一整套信用消费风险监

自从美国爆发金融危机之后,国内的学术界开始反思美国的金融体制和信用消费模式。一些学者认为,美国寅吃卯粮的信用消费模式,是导致金融危机爆发的主要原因。但是,从美国爆发金融危机的机理来分析,很难得出这样的结论。美国建立了一整套信用消费风险监管和预警机制。此次金融危机的爆发,是由于美国投资银行大量开发金融衍生产品,恶意扩散金融风险所造成的。可以这样说,美国的信用消费模式刺激了美国经济的增长,但是,美国投资银行经营者的贪婪才是导致金融危机爆发的根本原因。信用消费作为一种消费形态或者消费模式,不可能直接引发金融危机。只有当金融机构出于诈骗的目的,不断地扩大信用消费的范围,增加信用消费的风险,才会导致金融危机的全面爆发。从这个意义上来说,信用消费者也是受害者,尽管他们曾经参与其中。

我国为了刺激消费,正在研究推行信用消费体系。在这个特殊的历史时期,我们既要看到美国信用消费所带来的一系列问题,同时也要分清原因和结果,不能把金融危机看作是信用消费的结果。

信用消费的表现形式多种多样,但绝大多数信用消费模式都离不开金融机构的支持。无论是购买型的分期付款消费还是销售型的分期付款消费,都需要金融机构参与其中,促成交易,并且督促双方当事人履行自己的义务。信用消费除了分期付款消费之外,还有其他的消费模式,譬如试用消费、赊账消费、“返本销售”等等。这些消费模式上个世纪90年代在我国消费市场上都曾经出现过。当时笔者受国务院有关部门的委托,曾经起草《商品交易法》,针对信用消费模式制定了一系列法律规范。但后来由于出现了通货膨胀问题,经营者实施信用消费得不偿失,再加上我国开始行政机构改革,国内和涉外商品流通管理机构合并,有关法律规则没有提交立法机关正式讨论。

不过,此次立法尝试积累了非常宝贵的经验。概括起来主要有以下几点:首先,信用消费必须与货币政策紧密联系起来。假如出现了严重的通货膨胀或者通货紧缩现象,那么,即使出台非常严厉的信用消费管理法规,也很难确保信用消费市场不会出现问题。所以,实行信用消费的国家,必须有非常健全的货币管理制度和监管体系,必须确保货币政策的稳定性。否则,盲目扩大信用消费可能会导致灾难性的后果。

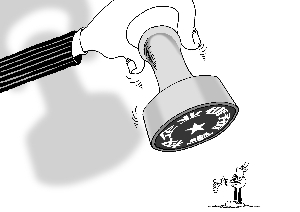

其次,实施信用消费不能单靠市场自我调节,在巨额利润诱惑下,市场主体会铤而走险,联合起来共同欺骗投资者或者消费者。此次美国爆发金融危机,就是因为美国的信用卡发放机关、商业保险公司与债券发行人沆瀣一气,将那些信用等级很差的垃圾债券进行精美包装之后,出售给世界其他国家,在攫取高额利润的同时,把商业风险转嫁给世界其他国家和地区。所以,政府必须强化对信用消费的监管,防止金融机构相互串通损害社会公共利益和投资者个人利益。

最后,实施信用消费必须重构我国的消费市场。当前我国消费市场存在严重的缺陷,公共产品消费市场供给严重不足,而其他消费市场则出现了非常严重的产品过剩现象。居民之所以不愿意提前消费,原因就在于公共产品的投入严重不足,教育、医疗、住房消费成为中国居民消费中所占比重最大的消费支出。这些消费从本质上来说属于公共产品消费或者准公共产品消费。假如政府扩大公共产品供给,那么,不但会将居民手中的存款释放出来,而且会改变居民的消费预期,从而使他们大胆地实施信用消费。

总而言之,信用消费不是万恶之源。中国推行刺激消费的政策,当然可以采用信用消费模式,但是,中国政府必须控制货币流通规模,强化对信用消费行为的监管力度,扩大公共产品供给,为居民信用消费提供良好的外部环境。

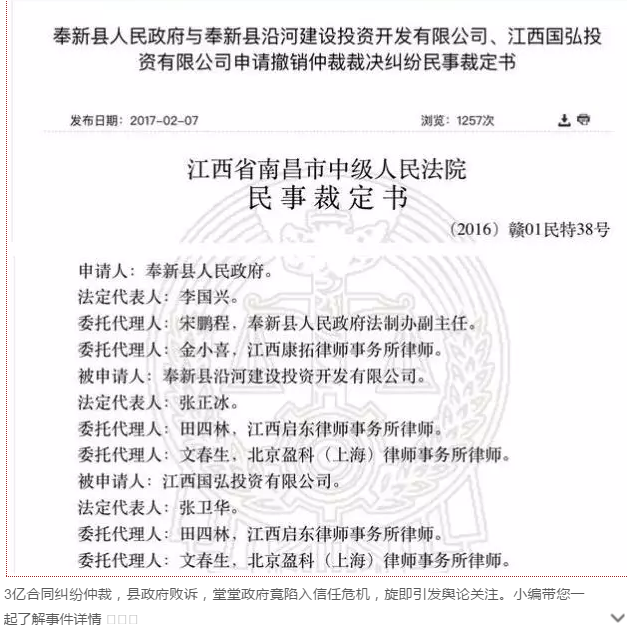

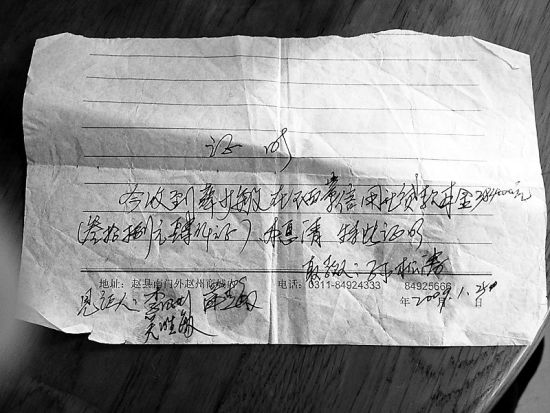

监督方式防骗必读生意骗场亲历故事维权律师专家提醒诚信红榜失信黑榜工商公告税务公告法院公告官渡法院公告

个人信用企业信用政府信用网站信用理论研究政策研究技术研究市场研究信用评级国际评级机构资信调查财产保全担保商帐催收征信授信信用管理培训

华北地区山东山西内蒙古河北天津北京华东地区江苏浙江安徽上海华南地区广西海南福建广东华中地区江西湖南河南湖北东北地区吉林黑龙江辽宁西北地区青海宁夏甘肃新疆陕西西南地区西藏贵州云南四川重庆