TED息差指标继续改善中,22日报收2.54厘,较21日2.77厘下降23个基点;至于延时披露的21日A2/P2商业票据息差则为4.45厘,反而较20日的4.18厘有一定的上升,显然商业票据市场的恢复速度远不如银行间借贷市场来得迅速,这

TED息差指标继续改善中,22日报收2.54厘,较21日2.77厘下降23个基点;至于延时披露的21日A2/P2商业票据息差则为4.45厘,反而较20日的4.18厘有一定的上升,显然商业票据市场的恢复速度远不如银行间借贷市场来得迅速,这恐怕也是美联储要忙不迭继续推出MMIFF机制三管齐下缓解票据和货币市场基金市场的重要原因。

市场如今的焦点显然已经从流动性危机转向了可能的新兴市场危机,而CDO也称为次贷之后第二个可能给金融机构带来大麻烦的资产类别。种种不利因素下,21日S&P500指数重挫6.1%报收896.78点;道琼斯工业平均指数下跌5.69%,纳斯达克复合指数下跌4.77%。

雷曼CDS影响有限

美国存管信托结算公司(DTCC)22日完成了对一批雷曼CDS的结算工作,结果大大优于市场预期。根据DTCC的资料披露,其负责结算的雷曼CDS总额为720亿美元,远低于市场此前预期的4000亿美元。由于许多CDS持有人同时又是CDS发行人,双向冲抵之后,720亿美元CDS的净规模其实仅为210亿美元。而本次结算的结果是由CDS的发行人向持有人赔付52亿美元补偿。

CDS即信贷违约互换合约,可以理解为针对信贷风险的保险合约。CDS发行人发行相关产品并收取发行费作为收入,而一旦与CDS挂钩的企业或者债券品种出现违约无法偿还本金和利息的情况,便必须由CDS的发行人向CDS的持有人赔付相关金额。

此前市场预期大量CDS发行人若足额赔付,将导致自身的巨额亏损。但从最后的结算结果来看,实际涉及的金额不过52亿美元,远低于市场的预期,这无疑是个好消息。

CDO仍存巨大风险

虽然雷曼CDS的结算未如市场担心的那么糟糕,但是CDS及衍生的CDO市场依然存在巨大风险,很有可能成为继次贷资产后金融企业第二个巨亏来源。

根据彭博财经报道,目前已有多家金融机构为持有的CDO进行了大比例的减值准备。如比利时的KBC此前共持有90亿欧元的CDO资产,15日为此进行了16亿欧元的减值准备。而美国一家名为SusquehannaBancshares的金融机构更是为其持有的更高风险的2000万美元合成CDO减值88%。

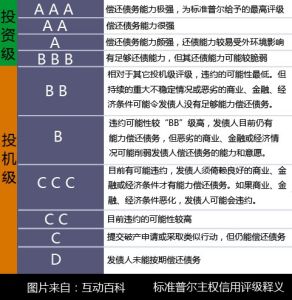

CDO即担保债务凭证(CollateralizedDebtObligation),是资产证券化家族中的重要成员。一般以信贷资产和债券作为标的,通过类似内地分级封闭式基金的方式,将持有人分为不同的级别,高级别的持有人承担更高的本金风险同时获得更高的收益,以此为风险偏好的持有人在持有资产信用级别不变的情况下,获得更高的潜在收益。在CDO家族中,以CDS为标的的合成CDO是风险最高的一类,也是目前市场最为担忧的一块。冰岛三家银行、雷曼、华盛顿互惠等接二连三的倒闭使得大量CDS持有人和发行商损失惨重,亦使大量包含这批CDS的CDO受到牵连。正因此,惠誉于10月13日下调了422个CDO的信用评级,这意味着相关品种的杠杆化持有人必须为此支付更多的保证金。

美联储加付准备金利息

美联储22日宣布,针对美国存款机构存在美联储的超额准备金部分将调高结算利率,由原先的联邦基金利率减75个基点上调至减35个基点,调高了40个基点。

根据美联储统计,截至10月8日,共有1360.33亿美元以超额准备金的形式存在美联储账上,按照目前2厘的联邦基金利率计算,这部分超额准备金可获得17.00亿美元的年利息,而按照新政策后则可获得22.45亿美元,平白无故多了5.45亿美元。虽然相比目前动辄上千亿美元的救市方案这点数目不值一提,不过这毕竟是零成本白送给存款机构的,而不似大多数救市方案不过是借贷而已,对绝大多数没有流动性危机的机构而言,这才是更实惠的政策。

监督方式防骗必读生意骗场亲历故事维权律师专家提醒诚信红榜失信黑榜工商公告税务公告法院公告官渡法院公告

个人信用企业信用政府信用网站信用理论研究政策研究技术研究市场研究信用评级国际评级机构资信调查财产保全担保商帐催收征信授信信用管理培训

华北地区山东山西内蒙古河北天津北京华东地区江苏浙江安徽上海华南地区广西海南福建广东华中地区江西湖南河南湖北东北地区吉林黑龙江辽宁西北地区青海宁夏甘肃新疆陕西西南地区西藏贵州云南四川重庆