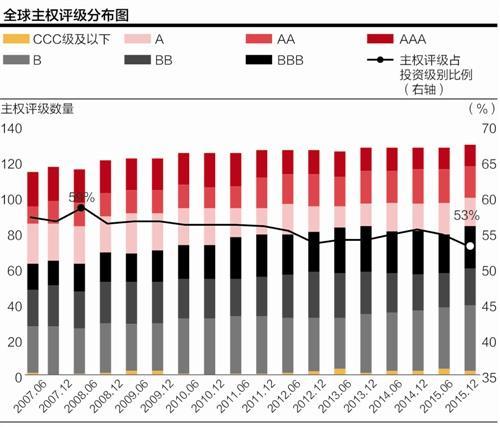

谁为劣质抵押债券打上AAA标签?谁把全球金融系统置于巨大风险之中? 从原来的次贷危机演化到现在的金融危机,并可能进一步发展到经济危机——如果追根溯源,人们就会发现那些被打上AAA烙印的抵押债券是现在一切麻烦

谁为劣质抵押债券打上AAA标签?谁把全球金融系统置于巨大风险之中?

从原来的次贷危机演化到现在的金融危机,并可能进一步发展到经济危机——如果追根溯源,人们就会发现那些被打上AAA烙印的抵押债券是现在一切麻烦的始作俑者。但问题在于,到底是谁为这些劣质品打上“放心使用”的标签送到投资者的面前的呢?——答案就是美国的信用评级机构。

本周三著名评级机构穆迪(Moody’s)的CEO雷蒙德·麦克丹尼尔出席美国国会听证会的时候承认,为了保住自己的市场份额,三大评级机构穆迪、标准普尔(Standard & Poor’s)和惠誉(Fitch)不惜降低标准,没有尽到监督之责,并把全球金融系统置于巨大风险之中。

评级机构成为帮凶

“维持我们的标准和维持我们的市场份额,这两者是完全冲突的。”麦克丹尼尔如此表示,并再次把美国的信用评级机构置于舆论指责的焦点,因为今年7月8日美国证券交易委员会SEC就已经指责美国三大信用评级机构在给高风险次贷金融产品进行评级时,都存在违反内部程序的行为,并且未能避免利益冲突问题。

虽然标普、穆迪和惠誉这三大评级机构在避免利益冲突问题上都有明确规定,但SEC的调查显示,一些对高风险次贷金融产品进行信用评级的工作人员竟然直接参与评级费用的商谈。由于评级费用由债券承销商支付,评级越高越利于债券销售,评级费用也越高,因此评级机构无法保证评级的独立性。而批评家们更是认为,穆迪和它的竞争对手标准普尔及惠誉其实是这场金融灾难的帮凶。

惠誉CEO茹瓦恩为此辩解说,惠誉在2005-2006年做出评级时根本无法预测美国住房市场会出现“如此快速和如此巨大”的下滑。

而标普主席沙马则干脆地承认,“我们使用了许多未经证实的材料。”

或许信用机构认为自身也是次贷危机的受害者,比如穆迪的二季报显示,由于全球信贷危机导致抵押债券评级市场需求大幅缩水,公司二季度净利润同比大跌了48%。不过在过去10年狂热的次贷风潮里,穆迪完成了上市,股价一度翻了六番,盈利足足增加了900%。

AAA级债券这样出炉

《纽约时报》2006年的一篇报道向人们展示了债券评级是一种复杂的专业过程:一个名为ABC的债券池摆在穆迪的前面,所有的按揭贷款都是次级贷款,而穆迪没有可能看到每一个贷款人的文件,更没有他们的联系方式以证实贷款人提供信息的真实性。它能做的就是使用自己的数学模型,依据贷款人的历史行为分析进行评价。对于穆迪来说,它们面对的贷款人正处于美国房地产业最狂热的时代,必要的规范和风险控制都被抛到了脑后,而这样一个行为,如果做一个国人熟悉的形象的比喻,就是用“三亚的气象资料去预测哈尔滨的天气”。

在2006年,美国所有的金融机构都忙着做和房地产有关的生意,穆迪公司的分析师们只有一天的时间处理相关的数据。虽然他们很清楚这些次级贷款“有点不那么可靠”,但是让他们稍感安慰的是,大部分贷款人是为了取得自己的第一套住房,这也许表明,不到万不得已,贷款人不会轻易放弃自己的房产。

于是穆迪给出了3个A的评级,投资银行则专门成立了负责这部分债券销售的公司SPV,由它们买下这些按揭贷款,然后向外发行债券。投资银行想让穆迪知道的是,只要给了ABC高评级,它们的债券就畅销,它们所做的一切就有利可图。

在上面这个AAA债券的生产线中,信用评级机构扮演的角色是如此重要,以至于《纽约时报》专栏作家弗里德曼曾经不无讽刺地说,世界上有两大超级力量,美国和穆迪。

但问题是ABC并不是SPV卖给狂热市场的最终产品,它只是更为复杂的结构金融产品CDO抵押债权权益产品)的一部分。美国德瑞索大学的信用专家约瑟夫·梅森表示,其实穆迪也不知道自己究竟做了什么,结构金融产品和框架结构建筑完全不一样,对于后者,一个称职的结构工程师就能预测承重多少;而对于前者,没有人能很好地预测风险。

于是,在那样的一个投资狂热、风险控制被漠视的年代,这些盈利越来越丰厚的中介机构不仅没有发挥自身的作用,反而成了疯狂市场的一部分。不过在这一点上,美国信用评级机构的表现并不是最可耻的——人们回忆一下安达信在安然事件中所扮演的角色就会明白。

◇华尔街日记

“失节”的金融市场看门人

早在一年之前,穆迪公司首席执行官麦克丹尼尔就意识到了金融系统的风险。在去年10月给公司董事会的报告中,麦克丹尼尔明确告知管理层,公司处于一种进退两难的境地。他说,真正的问题并不是市场忽视评级质量,而是在对评级质量进行惩罚。发行人要高评级,投资者不想评级下调,银行家在玩短视的游戏,在此基础上的恶性竞争已将整个金融体系置于危险之中。

国会从标准普尔和惠誉公司员工那里获取的文件更让人吃惊。一位在标准普尔结构性金融产品部门工作的员工曾经写下这样的话:“我们什么都可以评级,哪怕它是头(被结构化过)母牛。”另一位员工说,“评级机构创造出一个更大的怪物——债务抵押债券市场(CDO)。但愿当问题出现的时候我们大家都已经富裕地退休了。”

在评级公司内部,对于无视职业操守的做法早有异议。在2001年,一名叫做瑞特的员工被标准普尔公司要求对CDO产品进行评级。瑞特希望获得抵押债务的信息以便进行评估,但是他的经理这样回绝了他:“任何对抵押债务信息的要求都是没有道理的。大多数发行者没有它,也不能提供,但是我们必须创造出一个信用评估。你的责任就是提供这些评估,你的责任就是设计出这样的评估方法。”看到这份回复瑞特完全惊呆了,他被要求在完全没有信用资料的情况下进行评估。瑞特回忆说,“这是我职业生涯中接到的最令人惊异的工作备忘录。”

穆迪公司的员工对于自己的工作曾经有过这样的评论:我们不像是在进行职业的评级分析,而更像是在把自己的灵魂出售给魔鬼来换取金钱。

监督方式防骗必读生意骗场亲历故事维权律师专家提醒诚信红榜失信黑榜工商公告税务公告法院公告官渡法院公告

个人信用企业信用政府信用网站信用理论研究政策研究技术研究市场研究信用评级国际评级机构资信调查财产保全担保商帐催收征信授信信用管理培训

华北地区山东山西内蒙古河北天津北京华东地区江苏浙江安徽上海华南地区广西海南福建广东华中地区江西湖南河南湖北东北地区吉林黑龙江辽宁西北地区青海宁夏甘肃新疆陕西西南地区西藏贵州云南四川重庆